新闻资讯

该行房地产贷款集中度超监管“红线”问题仍备受关注

近期,招商银行因资金非法流入房地产领域多次被罚。日前,由于向项目资本金不足的房地产企业申领房地产研发贷款等,招商银行一支行又收到一张监管罚单。

值得一提的是,在多张罚单背后,该行房地产贷款集中度超监管“红线”的难题也同样受到关注。根据近日该行发布的半年报,其房地产贷款占比、个人住房信贷占比仍然达到管控“红线”,而上半年该行房地产业不良借贷率较上年底还有一定程度的飙升。

资金非法流入房地产领域多次被罚

日前,安徽银保监局发布一则罚单显示,招商银行合肥分行因两项非法擅自事实被罚55亿元,包括“向项目资本金不足的房地产企业申领房地产研发贷款”以及“个人经营性担保贷后管理不到位”。

另外,时任招商银行合肥分行战略客户部总顾问助理马响,对招商银行上海分行向项目资本金不足的房地产企业申领房地产研发贷款的行为分担直接责任和直接管控责任,安徽银保监局对该人进行警告。

难以忽视的是,招商银行再次因资金非法流入房地产领域受到管控处罚。

就在7月28日,上海银保监局发布罚单指出,2019年12月,招商银行杭州分行因个别流动资金担保违规流向房地产市场,责令该分行改正,并处处罚100万元。

去年5月,招商银行收到一张7170万元的巨额罚款,在银保监会强调的该行27项非法擅自事由中,就比如该行同业投资、理财资金等非法投向地款项或四证不全的房地产项目。

6月份招商银行个人贷款,北京银保监局指出,招商银行上海分行因个人经营性担保业务严重违背理性经营规则,责令招商银行北京支行改正,并予以50万元罚金的民事罚款,对相关责任人李颖给予警示的行政处罚。

去年4月,青海银保监局公布罚单指出,招商银行西宁分行存在“贷后管理不尽职,个人消费借贷流入房地产行业”以及“贷款‘三查’不尽职,房地产开发贷款流入母公司”的非法擅自行为,对该行西宁分行处60万元罚金,对相关责任人耿国银处5万元罚款。

房地产贷款集中度超“红线”

除了涉房罚单,招商银行的房地产按揭占比和不良借贷率状况也得到市场关注。

据悉招商银行发布今年中期业绩报告,透露出该行上半年的房地产贷款占比、个人住房信贷占比并且不良率状况。其中,该行房地产按揭占比、个人住房信贷占比均达到管控“红线”,而房地产业不良借贷率较年末也是一定程度的飙升。

根据该行半年报发布的数据,截至6月底,招商银行的房地产按揭合计占比为32.22%。其中在公司贷款中,房地产业借款在信贷及利息支出中占比7.51%,较上年末增加0.26个百分点;个人住房按揭金额在信贷和债务支出中占比24.71%,较上年末提高0.64个百分点。

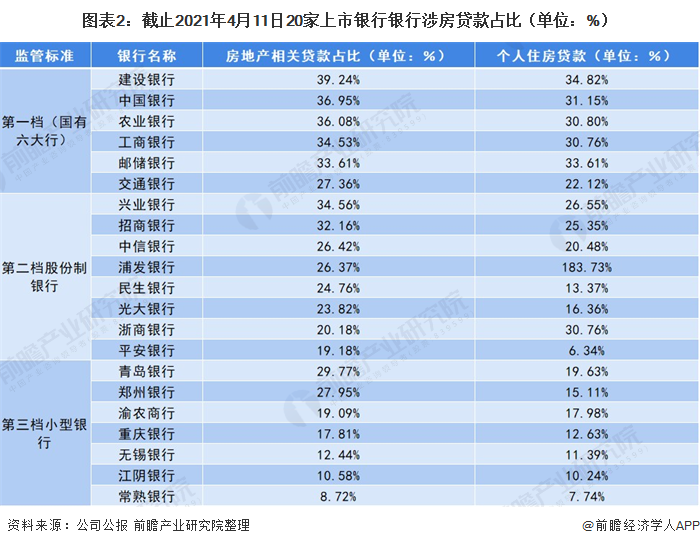

然而两项贷款占相当年末略微增加,但仍然达到管控规定的占比要求。去年12月31日,人民银行、银保监会公布《关于成立银产业金融机构房地产贷款集中度管理体制的通告》,自2021年1月1日起实施。

《通知》明确了房地产贷款集中度管理体制的机构覆盖范围、管理规定及微调机制。综合考量银产业金融机构的资产规模、机构类别等原因,分档设置房地产贷款余额占比和个人住房信贷余额占比两个上限,对达到上限的机构设定过渡期,并设立区域差异化调节模式。

根据《通知》中的规定招商银行个人贷款,招商银行所属的中资中型银行房地产按揭占比上限为27.5%,个人住房贷款占比上限为20%。如此看来,招商银行房地产按揭占比并且个人住房信贷均达到管控要求。

还需切记的是,今年上半年,招商银行的房地产业不良放款率也是所回升。具体来看,截至6月份,该行对公房地行业贷款不良率为1.07%,较上年末下降0.77个百分点;个人住房信贷不良放款率为0.25%,较上年末提高0.04个百分点。

上述《通知》还要求,银产业金融机构房地产按揭占比、个人住房贷款占比超过管理规定,超出2个百分点以内的,业务调整过渡期为自本通知实施之日起2年;超过2个百分点及以上的,业务调整过渡期为自本通知实施之日起4年。

根据监管规定,招商银行还必须在规定时间内进一步提高占比情况。该行在每年半年报中也指出,2021年下半年,将大幅对房地产客户及区域资产结构进行微调,聚焦中心城市和战略客户,强化业务风险检测和过程管控,稳步加强市场限额和用户限额管理,推动“两个集中度”监管指标大幅改进达标。

本文源自蓝鲸财经

2023-03-14

2023-03-14  浏览次数:次

浏览次数:次  返回列表

返回列表